Как обезопасить себя от мошенников при покупке квартиры :: Жилье :: РБК Недвижимость

Внимательность к документам и мелочам станет залогом безопасного приобретения жилья на вторичном рынке

Для повышения безопасности сделки на вторичном рынке лучше прилечь специалиста (Фото: YAY/TASS)

Покупка квартиры на вторичном рынке — дело непростое, а иногда и довольно рисковое. Всегда есть шанс нарваться на недобросовестных продавцов, столкнуться с мошенниками, а потом лишиться и квартиры, и заплаченных за нее денег.

Вместе с экспертами «РБК-Недвижимость» разбирается, как обезопасить себя от мошенников при покупке квартиры.

Эксперты в статье:

- Елена Мищенко, руководитель департамента городской недвижимости «НДВ Супермаркет Недвижимости»

- Юлия Дымова, директор офиса продаж вторичной недвижимости Est-a-Tet

adv.

Как можно попасть на мошенников

Как правило, недобросовестные продавцы обманывают покупателей с помощью поддельных документов либо по подложной личности. В таких сделках обычно фигурируют доверенности. Сами собственники на сделках вообще не появляются, от встречи с покупателями отказываются, ссылаясь на чрезмерную занятость либо срочный отъезд из страны.

Случается, что продавцом жилья выступает пожилой человек, а через какое-то время после сделки он заявляет в суде, что был введен в заблуждение. В таком случае возможен судебный процесс, итогом которого будет аннулирование сделки.

Иногда доходит до того, что сособственники во время отсутствия одного из них за его спиной нанимают внешне похожего подставного человека и презентуют его в качестве собственника. Человек приезжает, а в квартире уже чужие люди. И здесь дело также заканчивается, как правило, судом.

Что должно насторожить покупателя

Юлия Дымова, директор офиса продаж вторичной недвижимости Est-a-Tet:

— В первую очередь — это низкая цена. Если объект стоит на 15–20% дешевле рынка, уже нужно насторожиться. Второе — квартира реализуется либо без просмотра, либо на нем присутствует большое количество людей, которые все время отвлекают внимание будущего покупателя от основной цели. Это могут быть люди, которые сопровождают продавца, покупателю не дают к нему доступа и возможности пообщаться. На получении аванса — если до него доходит — продавец молчит и ничего не говорит, не вступает в общение. Это ненормально, это даже не звоночек, а громкий сигнал, что дело нечисто.

Если объект стоит на 15–20% дешевле рынка, уже нужно насторожиться. Второе — квартира реализуется либо без просмотра, либо на нем присутствует большое количество людей, которые все время отвлекают внимание будущего покупателя от основной цели. Это могут быть люди, которые сопровождают продавца, покупателю не дают к нему доступа и возможности пообщаться. На получении аванса — если до него доходит — продавец молчит и ничего не говорит, не вступает в общение. Это ненормально, это даже не звоночек, а громкий сигнал, что дело нечисто.

Читайте также: Мошенничество с недвижимостью: как россиян оставляют без денег и жилья

Перед сделкой необходимо внимательно изучить все документы (Фото: Сергей Коньков/ТАСС)

Какие квартиры на вторичном рынке в группе риска

Проблемной может стать квартира, где в течение года прослеживается частый переход права собственности, особенно по доверенности. Дело в том, что доверителей часто используют в своих преступных схемах мошенники, да и сама доверенность может оказаться недействительной.

Дело в том, что доверителей часто используют в своих преступных схемах мошенники, да и сама доверенность может оказаться недействительной.

Опасность может нести квартира, которую недавно унаследовали. Никто не станет гарантировать, что через некоторое время не появится неожиданный наследник.

С опаской надо отнестись к жилью, которое продается по низкой цене, а продавец очень спешит и всячески уклоняется от присутствия на сделке. В этом случае все надо проверять очень тщательно, поскольку может оказаться, что продавец — банкрот.

Специалисты не советуют покупать квартиру у человека с долгами, особенно если идут разбирательства в суде. Эту информацию можно получить на сайте судебных приставов, посмотрев, не ведутся ли судебные производства.

Также следует особо внимательно отнестись к покупке, если имеется подозрение о недееспособности продавца. Перед покупкой квартиры запросите у продавца справки из наркологического и психоневрологического диспансеров. Если есть какие-то проблемы, лучше вовсе отказаться от недвижимости, в этом случае очень велик риск остаться и без имущества, и без денег.

«Всегда уточняйте у продавца все вызывающие сомнения моменты, только так можно рассчитывать на удачную покупку. Заранее составьте вопросы и не стесняйтесь записать их в ежедневник. При ответах следите за реакцией и общим состоянием человека, будьте немножко психологом», — говорит Елена Мищенко.

Читайте также: Как продать унаследованную недвижимость: документы, налоги, нюансы

Насколько повысит безопасность сделки присутствие специалиста

«Необходимо, чтобы юрист консультировал стороны при совершении сделки, либо необходимо работать с агентом из крупной надежной компании, где есть соответствующие специалисты с необходимым опытом для проверки документов. Вторичка с каждым годом становится сложнее. Растет история каждой квартиры, а значит, самостоятельно проверить чистоту объекта крайне сложно», — говорит директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова.

Низкая цена продаваемой квартиры — это повод насторожиться

(Фото: pexels.

Как обезопасить себя при покупке квартиры на вторичном рынке

Досконально проверить все оригиналы документов. Если возникают сомнения хотя бы в одном из них, стоит отказаться от сделки.

Задать продавцу личные вопросы. Неготовность продавца отвечать на них не располагает к доверию.

Поговорить с будущими соседями. Возможно, именно они помогут определить мошенника. Например, скажут, что такого человека вообще не знают.

Случай из практики

Елена Мищенко, руководитель департамента городской недвижимости «НДВ Супермаркет Недвижимости»:

— У риелторов есть наработанные закрытые каналы, по которым осуществляется дополнительная проверка, что повышает безопасность покупки. У нас были случаи, когда приходилось отказываться от сделки. Например, однажды мы заподозрили, что подпись в доверенности не была подписью собственника. Провели почерковедческую экспертизу, которая подтвердила данный факт.

Что проверять при покупке недвижимости в ипотеку

Что проверять при покупке квартиры

Допустим, вы купили квартиру у собственника. Пришли, быстро осмотрели —

вроде бы на первый взгляд всё устраивает, можно подписывать документы.

Пришли, быстро осмотрели —

вроде бы на первый взгляд всё устраивает, можно подписывать документы.

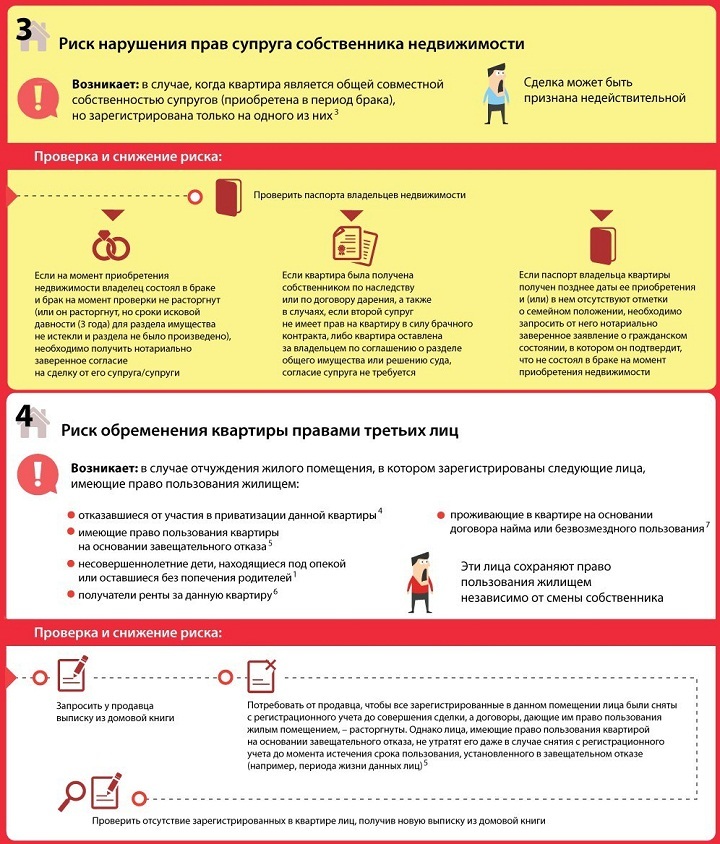

А теперь представьте, через некоторое время выясняется, что сделка не была согласована со вторым супругом, а документы оказались поддельными или недействительными. Представили? Да, в таком случае у вас появится куча проблем.

Покупка жилья на вторичном рынке всегда влечет за собой определенные риски. Чтобы избежать описанных выше неприятностей, изучите нашу инструкцию и следуйте ей при выборе квартиры. Итак, на что стоит обратить особое внимание.

Проверьте документы собственника

Чтобы оградить себя от провала при покупке жилья, в первую очередь стоит проверить документы продавца.

Посмотрите паспорта всех собственников квартиры. Информация в удостоверении личности должна

полностью

совпадать с данными во всех документах по недвижимости. Проверяйте не только ФИО,

но и серию, номер

документа, кем выдан документ и так далее. Важно отметить, что несовпадение паспортных данных может

быть

связано со сменой паспорта. В этом случае проверьте «сведения о ранее выданных

паспортах» на странице 19

паспорта. У несовершеннолетних собственников проверьте свидетельства о рождении,

а у детей от 14 до 18

лет свидетельство и паспорт. Вся информация также должна быть одинаковой.

Информация в удостоверении личности должна

полностью

совпадать с данными во всех документах по недвижимости. Проверяйте не только ФИО,

но и серию, номер

документа, кем выдан документ и так далее. Важно отметить, что несовпадение паспортных данных может

быть

связано со сменой паспорта. В этом случае проверьте «сведения о ранее выданных

паспортах» на странице 19

паспорта. У несовершеннолетних собственников проверьте свидетельства о рождении,

а у детей от 14 до 18

лет свидетельство и паспорт. Вся информация также должна быть одинаковой.

Вас должны насторожить кривые шрифты или отсутствие необходимых печатей или водяных знаков, а также

слишком «новый» паспорт со старой датой выдачи. Все это может быть признаками

поддельного документа.

Документы на покупаемую квартиру

Разобрались с собственниками, теперь ознакомьтесь с правоустанавливающими документами. Их по вашей просьбе обязан предоставить продавец.

Правоустанавливающие документы являются основанием права собственности на продаваемую недвижимость. То есть показывают, на каком основании собственники владеют данной квартирой — по договору купли-продажи, в результате приватизации, дарения или вступления в наследство. От этого зависит и вид документа:

Договор передачи недвижимости в собственность — при приватизации

Договор купли-продажи жилья — при покупке

Свидетельство о праве на наследство — при наследовании по закону или завещанию

Если продавец показывает вам договоры мены, ренты, дарственные документы или квартира досталась ему по

решению суда, то лучше пригласите опытного юриста, который поможет вам провести сделку без

негативных

последствий, поскольку, как показывает практика, с этими документами проще провести мошеннические

действия.

Также особое внимание стоит обратить на то, как давно продавец вступил в права наследования. Стремительная продажа может быть рискованной с точки зрения оспаривания сделки.

Попросите посмотреть выписку из ЕГРН

При первом же посещении объекта вы можете запросить у собственника выписку из Единого государственного реестра недвижимости (ЕГРН). Это тоже очень важно.

Выписка из ЕГРН подтверждает право собственности на недвижимость, а также содержит список всех правоустанавливающих документов. В ней можно посмотреть, нет ли на квартире обременений или других собственников, которых утаил продавец.

Еще раз остановимся на этом пункте. Если вдруг вы не проверите выписку из ЕГРН,

а потом окажется, что с

ней не все в порядке, есть вероятность, что сделку оспорят и вы лишитесь денег и/или

квартиры.

Запросите нотариальную доверенность

Если при осмотре квартиры не присутствовал собственник, нужно запросить нотариальную доверенность. Там должны быть указаны как адрес и паспортные данные собственника, так и паспортные данные человека, который презентует вам жилье.

Если квартира продается по доверенности, лучше не рисковать и отказаться от сделки,

ведь этот способ

также часто используют мошенники. Но если это квартира вашей мечты, то старайтесь добиться

непосредственного участия владельца, назначьте ему встречу и обговорите детали. Делать это стоит

только

вживую. Если же по какой-то причине собственник не может встретиться c вами лично,

стоит проверить

доверенность с помощью электронного сервиса на сайте Федеральной нотариальной палаты.

Получите согласие супругов на сделку

По закону продать квартиру, которая является общим имуществом, можно только с согласия обоих супругов. И это согласие должно выражаться документально. Более того, правом на совместную собственность обладают даже бывшие супруги, поэтому развод — не повод не получить согласие.

Проверьте перепланировки и (или) переустройства и их законность

Для этого можно посмотреть технический паспорт квартиры. Если видите, что планировка не совпадает, то узнайте, узаконены ли перепланировка и (или) переустройство. Неузаконенные перепланировка и (или) переустройство принесет вам немало проблем:

Могут не одобрить ипотеку

Потом придется проводить процедуру согласования уже проведенной перепланировки и (или) переустройства самим, если захотите продать квартиру

Или же придется привести помещение в прежнее состояние в разумный срок и в порядке, если узаконить перепланировку и (или) переустройство невозможно

Что еще можно проверить

Есть еще список документов, которые стоит проверить:

Справки о погашении ипотечного кредита, если продавец сам покупал жилье с использованием кредитных средств

Справку или другой документ как о зарегистрированных в квартире лицах, так и о снятых с регистрационного учета

Как обезопасить себя от непредвиденных ситуаций

Но даже полная проверка не обезопасит вас полностью. Если вы проверили все и даже

больше, риск лишиться купленной недвижимости остается. Например, если предыдущий собственник сможет

доказать, что в ходе сделки с квартирой, теперь уже вашей, его права были нарушены. Или

придется разбираться даже не с продавцом, а с кем-то из собственников, которым

недвижимость принадлежала еще раньше.

Если вы проверили все и даже

больше, риск лишиться купленной недвижимости остается. Например, если предыдущий собственник сможет

доказать, что в ходе сделки с квартирой, теперь уже вашей, его права были нарушены. Или

придется разбираться даже не с продавцом, а с кем-то из собственников, которым

недвижимость принадлежала еще раньше.

Оградить себя от всех этих неприятностей поможет страхование титула. Эта процедура обеспечивает покупателю защиту в случае утраты права собственности или других прав на приобретенное жилье, если суд признает сделку незаконной по причинам, которые не были известны во время заключения договора.

Оформить титульное страхование можно как при покупке жилья, так и позднее. Главное,

до наступления страхового случая. Это позволит покупателю получить страховую выплату в случае

потери недвижимого имущества.

Титульное страхование не оградит вас от обращения каких-то лиц в суд, чтобы оспорить вашу сделку. Суд даже может удовлетворить требования истцов и признать договор недействительным. Но если покупатель докажет свою добросовестность, страховая компания должна будет выплатить возмещение ущерба.

Как защитить себя в сфере недвижимости

Как защитить себя в сфере недвижимостиФото: alvarez / E+ / Getty Images

Знайте, чего ожидать, когда вы опускаете свой носок в рынок недвижимости

Получите предложения от 3-х профессионалов!

Введите почтовый индекс ниже и найдите лучших профессионалов рядом с вами.

Индустрия недвижимости может быть скользкой дорожкой, если вы новичок. Защита себя перед любой покупкой может стать естественным спасением как для вашего психического, так и для финансового здоровья. Эти восемь советов, от найма адвоката до комплексной проверки дома, помогут защитить вас в сфере недвижимости, будь то ваша первая покупка дома или десятая.

Эти восемь советов, от найма адвоката до комплексной проверки дома, помогут защитить вас в сфере недвижимости, будь то ваша первая покупка дома или десятая.

1. Наймите юриста

Являетесь ли вы продавцом или покупателем, поиск хорошего юриста по недвижимости может иметь решающее значение для плавной передачи собственности. И независимо от того, нанимаете ли вы друга в качестве своего агента по недвижимости или регистрируете свой дом самостоятельно, вам все равно понадобится опытный юрист для проверки любых документов, прежде чем вы подпишете пунктирные линии. Наличие юриста поможет вам четко определить свои права и обязанности и может предотвратить проблемы в будущем. Опытный адвокат также выследит потенциальные проблемы, такие как повторное залоговое удержание или неуплаченные налоги на имущество.

2. Выберите кредитора

Вы не можете купить дом, если у вас нет для этого финансовых средств, поэтому финансирование должно быть в первую очередь при рассмотрении вопроса о новой инвестиции в недвижимость. Обычно вы занимаете деньги у своего давнего банкира, поскольку у вас уже есть налаженные отношения, но существуют и другие варианты кредитования. Обе стороны сделки по финансовому кредитованию требуют определенного уровня доверия, поэтому убедитесь, что вы уверены в своем выборе, прежде чем вступать в какое-либо договорное соглашение.

Обычно вы занимаете деньги у своего давнего банкира, поскольку у вас уже есть налаженные отношения, но существуют и другие варианты кредитования. Обе стороны сделки по финансовому кредитованию требуют определенного уровня доверия, поэтому убедитесь, что вы уверены в своем выборе, прежде чем вступать в какое-либо договорное соглашение.

Также крайне важно, чтобы вы знали, что ваш кредитор должен сделать для вас. Например, от вашего кредитора может потребоваться предоставить письменное уведомление, если вы не пользуетесь услугами местного генерального подрядчика для проведения оценки. Лицензированные или сертифицированные оценщики должны следовать федеральным стандартам и стандартам штата. Если вашему кредитору не требуется независимая оценка, вы можете заказать свою собственную у сертифицированного или лицензированного оценщика жилья рядом с вами .

3. Не покупайте дом, который вам не по карману

Тот факт, что вам может быть предварительно одобрена определенная сумма кредита, не означает, что вы должны максимально увеличить кредитный лимит. Легко выйти вперед на спекулятивном рынке, но мудро помнить, что экономический спад может мгновенно испарить стоимость ваших инвестиций.

Легко выйти вперед на спекулятивном рынке, но мудро помнить, что экономический спад может мгновенно испарить стоимость ваших инвестиций.

Вступление в войну с инвесторами — обычное дело на конкурентном рынке недвижимости. Тот факт, что дом кажется привлекательным для других покупателей, не обязательно означает, что это хорошее решение предложить его намного выше заявленной цены. Например, если оценка оказывается ниже той, которую вы предложили продавцу, ваш кредитор не всегда будет одобрять дополнительные средства, а это означает, что вы будете вынуждены потратить наличные на оставшуюся часть цены дома.

Тщательно измерьте финансовые риски и рассчитайте свою способность позволить себе покупку недвижимости (независимо от ее стоимости на открытом рынке), чтобы защитить себя и свои инвестиции.

4. Подумайте о стоимости при перепродаже

Фото: Nazar Abbas Photography / Moment / Getty Images

Если вы не в старшем возрасте и не планируете стареть на месте , вполне вероятно, что это не последний дом, который вы буду жить. Чтобы защитить любые инвестиции в недвижимость, важно помнить одну важную вещь — знать стоимость перепродажи. Вы бы, например, не захотели покупать дом в горячем районе на вершине пузыря на рынке недвижимости непосредственно перед тем, как он лопнет, что может лишить вас прибыли, которую вы могли бы получить от своих инвестиций.

Чтобы защитить любые инвестиции в недвижимость, важно помнить одну важную вещь — знать стоимость перепродажи. Вы бы, например, не захотели покупать дом в горячем районе на вершине пузыря на рынке недвижимости непосредственно перед тем, как он лопнет, что может лишить вас прибыли, которую вы могли бы получить от своих инвестиций.

И наоборот, покупка дома на растущем рынке делает инвестиции гораздо более привлекательными, поскольку вы делаете ставку на увеличение стоимости дома с течением времени. Взвешенный подход к оценке потенциальной стоимости при перепродаже — и того, как долго, по вашему мнению, вы будете там жить, прежде чем модернизировать или полностью покинуть этот район, — поможет защитить вас в сфере недвижимости.

5. Используйте периоды непредвиденных обстоятельств в своих интересах

Любая покупка недвижимости состоит из трех основных временных рамок: осмотр, оценка и кредит. Если какая-либо из сторон не выполняет свою часть сделки на каком-либо этапе этого процесса, любая из сторон часто может разорвать контракт и уйти. Использование этих периодов для переговоров или выхода из ситуации, когда вы чувствуете, что переплачиваете, встроено в систему недвижимости и может использоваться эффективно.

Использование этих периодов для переговоров или выхода из ситуации, когда вы чувствуете, что переплачиваете, встроено в систему недвижимости и может использоваться эффективно.

Например, если вы (как покупатель) готовы отказаться от непредвиденных обстоятельств, вы, вероятно, сможете сделать гораздо более привлекательное предложение, чем тот, кто нуждается в гарантиях своего банка для завершения транзакции. Со стороны продавца, если вы готовы ускорить процесс закрытия или быстро выполнить любой необходимый ремонт, обнаруженный во время проверки, вы, вероятно, будете в более сильной позиции, чтобы защитить запрашиваемую цену.

6. Проведите инспекцию дома

Никогда не покупайте дом, не проведя предварительно тщательную инспекцию дома. Найм Лучший домашний инспектор рядом с вами может избавить вас от головной боли в будущем. Эти профессионалы знают, какие потенциальные проблемы следует искать, такие как повреждение термитами или распространенные электрические угрозы , которые могут быть незаметны невооруженным глазом. Большинству банков требуется независимая оценка для снижения риска, и в любом случае разумно защитить себя.

Большинству банков требуется независимая оценка для снижения риска, и в любом случае разумно защитить себя.

7. Проявите должную осмотрительность

Перед тем, как заключить сделку с каким-либо объектом недвижимости, попросите титульную компанию исследовать для вас историю собственности, чтобы определить, существуют ли проблемы, которые могут помешать получению свободного и четкого права собственности на недвижимость. Вы, покупатель, должны убедиться, что этот флажок установлен, и это требование для транзакций, финансируемых банком.

Также неплохо проверить местные отзывы о школах по соседству, узнать, как доступ к медицинским учреждениям потенциально повлияет на стоимость вашего дома, и есть ли какие-либо экологические проблемы, связанные с загрязнением или наводнением в вашем районе, которые могут испортить вы продаете свой дом в будущем. Варианты общественного транспорта, независимо от того, находится ли недвижимость в городских службах, таких как канализация и вывоз мусора, а также наличие местных рынков для покупки продуктов и одежды — все это может повлиять на стоимость сделки с недвижимостью.

8. Имейте запасной план

Одна из самых важных вещей для защиты ваших инвестиций в недвижимость — не класть все яйца в одну корзину. Если вы купили дом, намереваясь сдавать его в долгосрочную аренду, только для того, чтобы обнаружить, что в вашем районе нет рынка долгосрочной аренды, вы можете оказаться под водой, если рассчитываете выплачивать ипотеку из дохода от аренды. Имейте запасной план, например, сдайте дом и продайте его с прибылью или превратите его в аренду на время отпуска, если это разрешено вашими местными законами, прежде чем совершать какую-либо покупку.

Нужна профессиональная помощь с вашим проектом?

Получите цитаты от профессионалов с самым высоким рейтингом.

Рекомендуемые статьи

5 советов по продаже дома этой осенью

Барбара Беллези Зито • 6 января 2022 г. 087

Дж. Б. Ландерс • 7 февраля 2013 г.

5 вещей, которые нужно проверить перед инспекцией дома

Эди Шервуд из Area Wide Inspections • 5 февраля 2016 г.

Все тонкости сделок с недвижимостью, финансируемых продавцом

Когда дело доходит до финансирования жилой недвижимости, большинство сделок проходят по знакомой схеме. Продавец находит заинтересованного покупателя с требуемым доходом, опытом работы и кредитным рейтингом, чтобы претендовать на ипотеку, и кредитное учреждение вкладывает деньги для финансирования сделки.

Но что, если традиционное финансирование недоступно, а покупатель и продавец все еще хотят осуществить продажу в частном порядке? Они участвуют в так называемом финансировании продавца. Как следует из этого термина, человек, который продает дом, финансирует покупку.

Ключевые выводы

- В сделках с жилой недвижимостью одним из вариантов является финансирование продавцом, посредством которого продавец финансирует покупку для покупателя.

- Операции, финансируемые продавцом, могут быть быстрее и дешевле, чем обычные.

- Покупатели должны подтвердить, что продавец свободен в финансировании (у него нет ипотечного кредита или его ипотечный кредитор разрешает это) и что он должен быть готов внести первоначальный взнос.

- Финансирование продавца обычно длится более короткий период, чем традиционная ипотека.

- Обе стороны в сделке должны нанять специалистов для предоставления рекомендаций и составления контракта и векселя.

Плюсы и минусы сделок с недвижимостью, финансируемых продавцом

Как работает финансирование продавцом?

Банк не участвует в продаже, финансируемой продавцом; покупатель и продавец сами договариваются. Они составляют вексель с указанием процентной ставки, графика платежей от покупателя к продавцу и последствий, если покупатель не выполнит эти обязательства. В отличие от продажи, связанной с ипотекой, здесь не происходит передачи основной суммы от покупателя к продавцу, а просто соглашение о погашении этой суммы с течением времени.

При наличии только двух основных игроков финансирование владельца может быть быстрее и дешевле, чем продажа дома обычным способом. Не нужно ждать банковского кредитного специалиста, андеррайтера и юридического отдела, и покупатели часто могут попасть в дом за меньшие деньги.

Преимущества финансирования продавцом

Эта альтернатива традиционному финансированию может быть полезна в определенных ситуациях или там, где трудно получить ипотечный кредит. В таких жестких условиях финансирование продавца предоставляет покупателям доступ к альтернативной форме кредита.

Продавцы, в свою очередь, обычно могут продавать быстрее и без дорогостоящего ремонта, который обычно требуется кредиторам. Кроме того, поскольку продавец финансирует продажу, цена продажи может быть выше.

Снижение затрат на закрытие

Затраты на закрытие действительно ниже для продажи, финансируемой продавцом. Без участия банка транзакция позволяет избежать затрат на ипотеку или дисконтные баллы, а также комиссию за оформление и множество других сборов, которые кредиторы обычно взимают в процессе финансирования. Существует также большая гибкость, по крайней мере, на первый взгляд, в отношении условий кредита, от требуемого первоначального взноса и процентной ставки до срока действия соглашения.

Финансирование продавца обычно предоставляется только на довольно короткий срок, например, на пять лет, при этом в конце этого периода должен быть произведен платеж в виде шара. Теория — или, по крайней мере, надежда — состоит в том, что покупатель в конечном итоге рефинансирует этот платеж у традиционного кредитора, вооруженный улучшенной кредитоспособностью и накопивший некоторую долю в доме.

Финансирование продавца для покупателей

Несмотря на все потенциальные плюсы финансирования продавца, сделки, в которых оно используется, сопряжены с рисками и реалиями для обеих сторон. Вот что покупатели должны учитывать, прежде чем заключать сделку, финансируемую продавцом.

Не ждите лучших условий, чем при ипотеке

Поскольку условия сделки, финансируемой продавцом, вырабатываются, гибкость часто встречается с реальностью. Продавец переваривает свои финансовые потребности и риски, в том числе возможность того, что покупатель не выплатит кредит, с перспективой потенциально дорогостоящего и грязного процесса выселения.

Результат может отрезвить покупателя. Возможно, например, что вы получите более выгодную процентную ставку, чем предлагают банки, но более вероятно, что вы заплатите больше, возможно, на несколько дополнительных процентных пунктов выше действующей ставки.

Как покупателю вам, вероятно, придется внести первоначальный взнос, сравнимый по размеру с обычной ипотекой, то есть 20% или более от стоимости недвижимости.

Возможно, вам придется продать себя продавцу

Разумно быть прозрачным и прямолинейным в отношении причин, по которым вы не имеете права на традиционную ипотеку. Часть этой информации может появиться в любом случае, когда продавец проверит вашу кредитную историю и другие справочные данные, включая вашу занятость, активы, финансовые претензии и рекомендации.

Но убедитесь также, что вы указали на любые ограничения вашей возможности брать кредит, которые могут не проявиться во время должной осмотрительности продавца. Потенциальный покупатель, у которого надежная кредитная история и значительный первоначальный взнос, может недавно начать новый бизнес и поэтому не может претендовать на получение кредита на срок до двух лет.

Будьте готовы предложить финансирование продавца

Домовладельцы, которые предлагают финансирование продавца, часто открыто заявляют об этом факте в надежде привлечь покупателей, которые не имеют права на ипотеку. Однако, если вы не видите упоминания о финансировании продавца, не помешает спросить. Однако вместо того, чтобы спрашивать, возможно ли финансирование от собственника, вы можете представить конкретное предложение. Например, можно сказать: «Мое предложение — полная цена с первоначальным взносом 20 %, финансирование продавца в размере 350 000 долларов США под 6 %, амортизируемое в течение 30 лет с помощью пятилетнего баллонного кредита. Если я не рефинансирую через два-три года, Я увеличу ставку до 7% в четвертый и пятый годы».

Подтверждение того, что продавец может финансировать продажу

Финансирование продавца является самым простым, когда продавец полностью владеет недвижимостью; ипотека, удерживаемая на имущество, вносит дополнительные сложности. Оплата поиска по названию собственности подтвердит, что она точно описана в документе и свободна от ипотеки или налоговых залогов.

Оплата поиска по названию собственности подтвердит, что она точно описана в документе и свободна от ипотеки или налоговых залогов.

По словам Джейсона Беркхолдера, риэлтора из компании Weichert, Realtors в Ланкастере, штат Пенсильвания, «в большинстве ипотечных кредитов есть пункт о сроке погашения при продаже, который запрещает продавцу продавать дом без выплаты ипотечного кредита. Поэтому, если продавец финансирует собственника и ипотечная компания узнает, она будет считать дом «проданным» и требовать немедленной выплаты долга в полном объеме, что позволяет кредитору обратить взыскание».

Финансирование продавцов для продавцов

Помните об этих советах и реалиях, если вы рассматриваете возможность финансирования продажи дома.

Вам не обязательно долго финансировать продажу

Как продавец, вы можете в любой момент продать вексель инвестору или кредитору, которому покупатель затем отправляет платежи. Это может произойти в тот же день, что и закрытие, чтобы продавец мог сразу получить наличные.

Другими словами, продавцам не нужно иметь наличные деньги, и им не нужно становиться кредиторами. Имейте в виду, однако, что вам, скорее всего, придется принять менее полной стоимости банкноты, чтобы продать ее, что снизит ваш доход от собственности. Векселя на недвижимость обычно продаются по цене от 65% до 9.0% от их номинальной стоимости, по данным Amerinote Xchange, компании, которая специализируется на финансировании вторичного рынка.

Сделайте финансирование продавца частью вашего предложения по продаже недвижимости

Поскольку финансирование продавца встречается относительно редко, продвигайте тот факт, что вы предлагаете его, начиная с листинга недвижимости. Добавление в текст слов «доступно финансирование продавца» предупредит потенциальных покупателей и их агентов о том, что вариант находится на столе.

Когда потенциальные покупатели увидят ваш дом, предоставьте более подробную информацию о механизмах финансирования. Подготовьте информационный лист с описанием условий финансирования.

Продавцы должны предоставить общее объяснение того, что такое финансирование продавца, поскольку многие покупатели не знакомы с ним.

Обратитесь за консультацией по вопросам налогообложения и рассмотрите возможность помощи в обслуживании кредита

Поскольку сделки, финансируемые продавцом, могут вызвать сложности с налогами, пригласите специалиста по финансовому планированию или налогового эксперта в состав своей команды по продаже. Кроме того, если вы не опытны и не чувствуете себя комфортно в качестве кредитора, рассмотрите возможность найма кредитной компании для сбора ежемесячных платежей, составления отчетов и выполнения других обязанностей, связанных с управлением кредитом.

Как структурировать сделку по финансированию продавца

Обе стороны в сделке, финансируемой продавцом, должны нанять адвоката или агента по недвижимости для составления и проверки договора купли-продажи и векселя, а также сопутствующих задач. Постарайтесь найти специалистов, имеющих опыт сделок с жильем, финансируемым продавцом, и имеющих опыт работы там, где вы живете, если это возможно, потому что некоторые соответствующие правила (например, те, которые регулируют платежи в виде шара) различаются в зависимости от юрисдикции.